株式会社Money&Youは、2020年12月4日に オールカラー・豊富な図版・イラストでやさしく解説する書籍『はじめてのNISA&iDeCo』を、 成美堂より出版した。

Money&Youは『はじめてのNISA&iDeCo』の出版にあたり次のように述べている。

日本人に「投資をしたことがありますか?」と聞くと、 「はい」と答える人は、 まだ少数派かもしれません。 しかし「銀行預金をしたことがありますか?」と聞いたら、 ほとんどの人が「はい」と答えるでしょう。

日本人は預金好きです。 日本銀行「資金循環統計」によれば、 2019年末の日本の個人資産1903兆円のうち、 現預金は約1000兆円。 総資産の約53%を占めているのです。 逆に、 米国では、 株式・投資信託・債券といった金融資産の割合が約53%あります。 日本と米国では、 現預金と金融資産の割合が反対になっているのです。

日本人とアメリカ人の総資産は、 ここ20年でどちらも増えています。 日本人の1997年時点の総資産は1324兆円。 これが、 2017年時点では1854兆円となりましたので、 およそ1.4倍です。 対するアメリカ人の1997年時点の総資産は3117兆円でした。 これが、 2017年時点では9040兆円と、 2.9倍にもなっているのです。 これは、 現預金の多い日本人と、 資産運用の多いアメリカ人の差ともいえます。

お金を増やしていきたいと思ったら、 お金をどこに置くかが重要。 お金の置き場所を、 より増えるところに変えることが大切なのです。

投資において、 一番不安なのは「値動き」でお金を失う可能性でしょう。 でも大丈夫。 値動きと付き合っていく方法があります。 それは「長期投資」「積立投資」「分散投資」を行うこと。

長期投資とは、 長い時間をかけて投資を行うことです。 短期間で相場を見ると、 一時的な要因で大きく変動することがあります。 しかし、 長期間ならば値動きがならされます。 また、 増えたお金が新たなお金を生み出す複利効果が味方になります。 複利効果を活用すれば、 お金の貯まるスピードは増していきます。

積立投資は、 あらかじめ決まった金額を続けて投資することです。 定期的にコツコツ投資をしておけば、 高いときだけ買ったり、 安いときに買わなかったりすることを防げます。 さらに、 平均購入価格を下げる「ドルコスト平均法」の効果も得られます。

そして分散投資は、 値動きの異なる複数の資産に投資することです。 こうすることで、 過度な値動きを抑えつつリターンを狙えます。 投資先の地域を分散すると、 成果はより安定します。

金融庁は20年間の長期・積立・分散投資の結果、 年平均4%のリターンが得られると試算しています。 もちろん、 必ず年平均4%増えると断言はできませんが、 預金よりもはるかに増やせる可能性が高いのです。

投資をする際には、 本書で紹介するつみたてNISAやiDeCoといった制度を必ず利用しましょう。

つみたてNISAは20年間にわたって投資の利益(運用益)が非課税にできる制度です。 また、 iDeCo(イデコ・個人型確定拠出年金)は老後資金を自分で作りつつ、 運用益を非課税にできるほか、 毎年の所得税や住民税まで安くできる制度です。

これら非課税の制度を利用することで、 普通に投資するよりも効率よくお金を増やせる可能性があります。 特につみたてNISAでは月100円から投資できる金融機関もあります。 少額でも、 本格的な投資ですから、 投資の感覚を養えます。 慣れてきたら、 徐々に投資金額を増やしていけばいいのです。 ぜひ、 スタートしましょう!

『はじめてのNISA&iDeCo』のコンテンツは次の通り。

<巻頭マンガ> お金を増やす方法を知りたい!

【プロローグ】

● 生きるためには、 お金がかかる!

● ボーッとしているとお金は減る!?

● お金の置き場所を考えてみよう!

● 投資の基本は長期・積立・分散

● 投資は少額からでもスタートすべき!

● 30秒でわかるNISA iDeCoのポイント

● おトクな非課税制度を使おう!

コラム: 資産運用で成功する人と失敗する人の違いとは?

【第1章】 誰でも非課税!NISAのしくみ

<第1章マンガ> NISAってどういう制度?

● 税金をゼロにできるNISA

● 「3つのNISA」はどう違う?

● つみたてNISAのしくみをチェック!

● つみたてNISAが長期投資にぴったりの理由

● 金融庁が認めた商品のみ購入できる

● 投資金額は多い方がメリット大!

● 値下がりには長期投資で立ち向かう

● 投資で手に入る「3つの利益」

● 非課税投資枠の注意点を知っておこう ほか

コラム: 気軽にスタート! ポイント投資サービス

【第2章】 老後資金作りの最強ツール!iDeCoのしくみ

<第2章マンガ> 年金作りにはiDeCoが最適!?

● 年金の上乗せ分を自分で作る!

● NISAよりも協力!3つの税制優遇

● 所得控除で、 どのくらいおトクになる?

● 運用益非課税の効果も長く受けられる

● 運用したお金を受け取るときにも優遇がある!

● 長く続けるほどメリットがある!

● 人によって掛金の上限が異なる

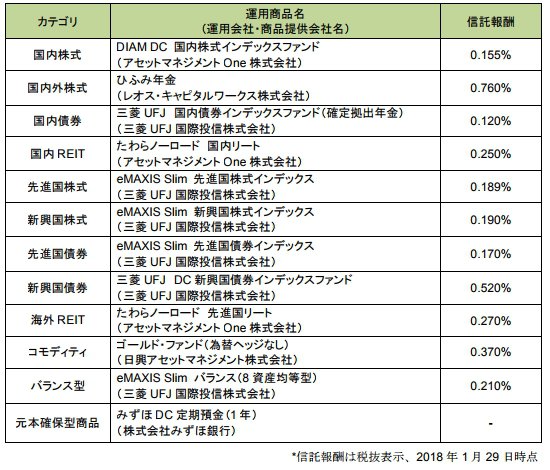

● どんな商品で運用できる?

● NISAとiDeCoは併用できる! ほか

コラム: 専業主婦(夫)でもiDeCoに入るべき?

【第3章】 実践!運用スタートまでのプロセス

<第3章マンガ> 口座開設が最初の壁!?

● 自分に向いているのはどの制度?

● つみたてNISAスタートまでの流れ

● つみたてNISAの金融機関選び

● つみたてNISAの口座を開設しよう

● 商品を購入しよう!

● iDeCoスタートまでの流れ

● iDeCoの金融機関選び

● 申込書の書き方のポイント

● 商品の配分指定をしよう ほか

コラム: マネーセミナー、 無料と有料どっちがおトク?

【第4章】 必ず見つかる!自分にあった商品の見つけ方

<第4章マンガ> 無理しない投資から始める

● 投資の目標を立てよう

● 自分のリスク許容度を見極めよう

● ポートフォリオの考え方

● 定期預金・保険で元金を守る

● 投資信託「株式型ファンド」

● 投資信託「債券型ファンド」

● 投資信託「不動産型投資信託(REIT)

● 投資信託「バランス型ファンド」

● ターゲットイヤー型・リスクコントロール型 ほか

コラム: ETFって何? 投資信託とどう違う?

【第5章】 運用スタート後の不安をf解決!

<第5章マンガ> 運用スタート後も不安がいっぱい!?

● 半年に1度は運用状況を確認しよう

● 値下がりしていたら売るべき?

● iDeCoなら配分変更・スイッチングもできる

● iDeCoの中断は要注意!

● 移換手続きを忘れずに!

● 慌てて売ってしまわないことが重要

コラム: 金融機関の「おすすめ」は危険!

<巻末マンガ> 投資生活は始まったばかり

SBI証券、女性向け個人型確定拠出年金(iDeCo)専用サイト「iDeCo online」を開設

SBI証券、女性向け個人型確定拠出年金(iDeCo)専用サイト「iDeCo online」を開設 「イオン銀行 iDeCo」の取扱開始

「イオン銀行 iDeCo」の取扱開始 マネックス証券、個人型確定拠出年金「iDeCo(イデコ)」サービス開始

マネックス証券、個人型確定拠出年金「iDeCo(イデコ)」サービス開始 松井証券、個人型確定拠出年金「iDeCo(イデコ)」の取扱開始を発表

松井証券、個人型確定拠出年金「iDeCo(イデコ)」の取扱開始を発表