インド株式ファンド

インド株式ファンドは、インドの株式市場に上場している株式に投資する投資信託のことです。インドの株式(個別銘柄)は、日本から個人投資家が直接投資することはできません(2024年4月現在)。しかし、投資信託を利用すれば少額からインドの株式に投資することができます。インド株式ファンドは、経済成長が著しいインドの企業に資金を投じることで、投資家に成長の恩恵を享受する機会を提供します。インド経済のポテンシャルを背景に、多くの運用会社が、インドに投資する投資信託を設定・運用しており、2024年4月末現在、40本以上のインド株式ファンドが運用されています。

インド市場への投資の魅力

インドの株式への投資には、成長の潜在性、人口構成、多様なセクターの存在、政府の改革政策、そして株式市場の拡大など、多くの魅力があります。

成長の潜在性

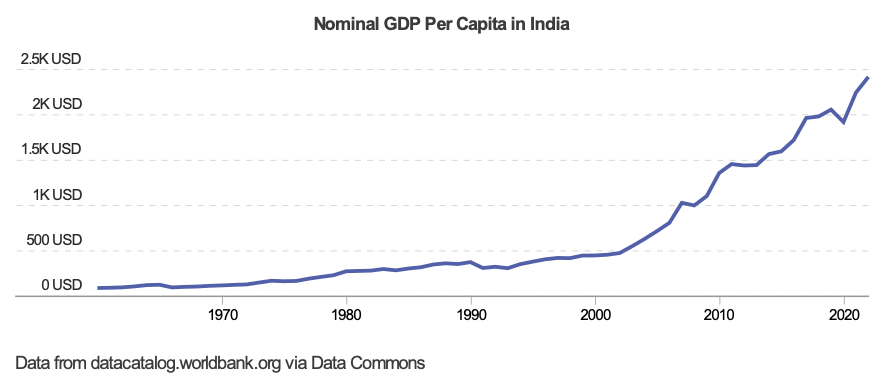

インドは人口が多く、急速な経済成長を遂げている新興市場の1つです。インドは、世界でも急成長している経済の一つであり、人口の増加とともに、中産階級の拡大が見込まれています。これにより、消費、インフラ開発、テクノロジーなど多岐にわたるセクターでの投資機会が拡大しています。インドの一人当たりのGDP(国内総生産)は2000年以降急速に伸びています。

人口構成

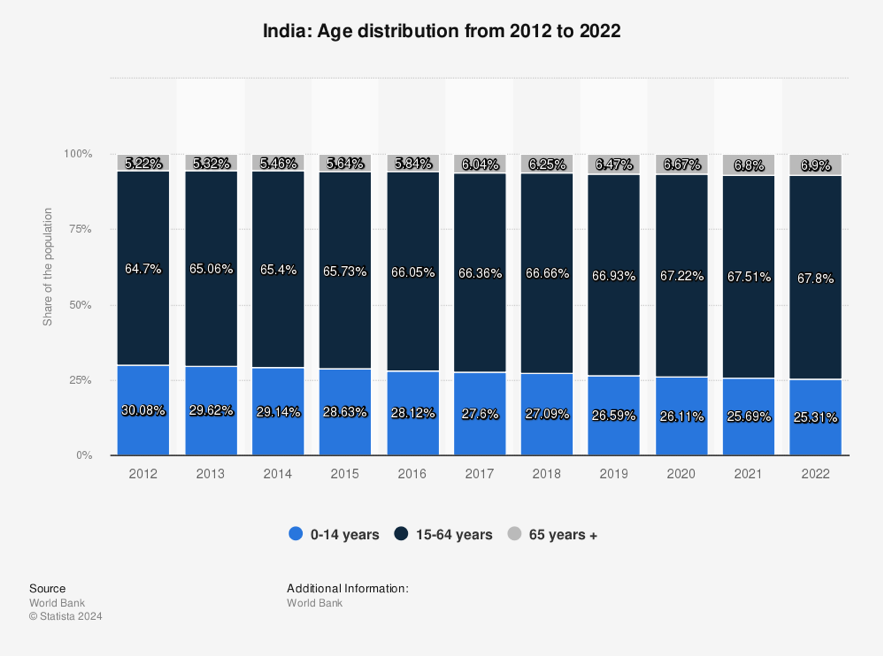

インドは若年人口が多く、労働力としてのポテンシャルが大きいことから、将来の経済成長に寄与すると期待されています。

<インドの年齢層別人口構成>

多様なセクターの存在

インドの株式市場には多様な産業やセクターが存在します。情報技術、製造業、金融、消費財など、幅広い分野で投資機会があります。投資信託についても、インドの株式市場全体に投資するファンドもあれば、インフラや消費財といった特定のセクターに的を絞って投資するファンドもあります。

政府の改革政策

インド政府は経済を活性化するための改革を進めており、外国投資の規制緩和やインフラ投資の拡大など、投資環境を改善する政策を実施しています。

株式市場の拡大

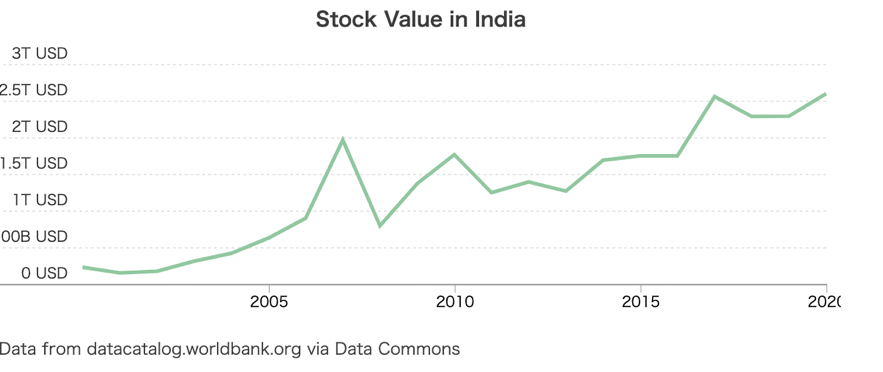

インドの株式市場は急速に成長しており、投資家の関心も高まっています。このような市場の拡大により、市場の流動性が向上し、投資家にとって良い機会を生み出す可能性があります。

<インド株式市場の時価総額の推移>

2024年5月8日現在、インド最大の証券取引所であるNational Stock Exchange of India(NSE:国立証券取引所)の国内株式の時価総額は約4.76兆米ドルに達しています。WFE(World Federation of Exchangesによると、NSEの時価総額は世界第8位です。

<世界の証券取引所の時価総額トップ10>

| 順位 | 取引所 | 時価総額(単位:兆米ドル) | 所在地 |

| 1 | NYSE | 25.05 | 米国 |

| 2 | Nasdaq – US | 21.75 | 米国 |

| 3 | Euronext | 7.19 | オランダ |

| 4 | Shanghai Stock Exchange | 6.66 | 中国 |

| 5 | Japan Exchange Group | 5.90 | 日本 |

| 6 | Shenzhen Stock Exchange | 4.48 | 中国 |

| 7 | Hong Kong Exchanges and Clearing | 4.22 | 香港 |

| 8 | National Stock Exchange of India | 3.45 | インド |

| 9 | LSE Group London Stock Exchange | 3.36 | 英国 |

| 10 | Saudi Exchange (Tadawul) | 3.09 | サウジアラビア |

(データ出所:WFE、2023年8月末現在)

インド投資のリスク

一方で、インドへの投資にはリスクが存在します。政治的不安定性や経済の不確実性、外国投資に対する規制、為替リスクなどが挙げられます。したがって、インドへの投資を検討する際には、リスクとリターンをバランスさせた投資戦略を構築することが重要です。また、地域や業界の特性を理解し、十分な情報収集を行うことも重要です。

インド投資のリスク:

- 市場の変動性:インドの株式市場は、高い変動性を示すことがあります。これは、国内外の経済的・政治的要因によって引き起こされることが多い傾向にあります。

- 通貨リスク:日本から投資を行う場合、為替レートの変動が投資のリターンに大きな影響を与える可能性があります。

- 規制のリスク:インドはまだ発展途上の市場であり、政府の政策や規制が予期せず変更されることがあります。これにより、企業の運営や株価に直接的な影響を及ぼすことがあります。

- 経済成長の不確実性:インド経済は急速に成長していますが、この成長は経済全体にみられるものではなく、一部のセクターや地域では厳しい状況が続いています。経済成長が予測よりも低い場合、株価に悪影響を及ぼす可能性があります。

- 法的・政治的リスク:インドは複雑な法律や規制のフレームワークを持っており、時には政治的不安定性も見られます。これが企業の業績や株式市場の動向に影響を与えることがあります。

インドの株式に投資する投資信託

インドの株式に投資する投資信託には、①アクティブ運用で銘柄を選択して投資するタイプ、②インデックスファンド、③インドの特定の業種やテーマに的を絞って投資するテーマ型ファンド、④ブルベア型ファンド、⑤インドを含む複数の国の株式に投資するタイプがあります。

①アクティブ運用型

ファンドマネージャーがインド市場の分析を基に、成長が見込まれる企業や証券を選別して投資を行います。個々の企業のポテンシャルを見極め、ベンチマークを上回る投資成果を目指します。

アクティブ運用型ファンドの例:

- イーストスプリング・インド株式オープン

- ダイワ・インド株ファンド《パワフル・インド》

- ドイチェ・インド株式ファンド

- ニッセイ・インド厳選株式ファンド

- 野村インド株投資

- iTrust インド株式

②インデックスファンド

インドの株式市場の指数に連動する成果を目指す投資信託で、通常は特定の株価指数(インデックス)を構成する銘柄に投資を行います。アクティブファンドより低コストでインド市場全体の動向に投資できるのが特徴です。インドを代表する株価指数の「Nifty 50指数」への連動を目指すインデックスファンドなどが運用されています。「Nifty 50 指数」はインド最大の証券取引所であるナショナル・ストック・エクスチェンジに上場するインドを代表する50銘柄で構成されています。

なおインデックスファンドには、一般の投資信託と証券取引所に上場しているETF(上場投資信託)があります。

一般の投資信託の例:

- SBI・iシェアーズ・インド株式インデックスファンド

- auAM Nifty50インド株ファンド

- iFreeNext インド株式インデックス

- SMTAMインド株式インデックス・オープン

ETFの例:

- NEXT FUNDSインド株式指数・Nifty 50連動型上場投信(1678)

- グローバルX インド・トップ10+ ETF(188A)

③インドの特定の業種やテーマに的を絞って投資するタイプ

インドのインフラ関連企業に投資するファンド、消費関連株に投資するファンド、中小型株に的を絞って投資するファンドなど、特定のテーマに沿った運用を行うファンドです。

テーマ型ファンドの例:

- イーストスプリング・インド・インフラ株式ファンド

- イーストスプリング・インド消費関連ファンド

- HSBCインド・インフラ株式オープン

- SBI・UTIインドインフラ関連株式ファンド

④ブルベア型

派生商品などを利用して、特定の指数の2倍やマイナス2倍の投資成果を目指すタイプのファンドです。思惑通りになれば、高いリターンが期待できるものの、思惑が外れた場合には大きな損失を被ることになります。インドに投資する投資信託の中でも最もリスクが高い対象と考えることができます。

ブルベア型のファンドの例:

- NZAM・レバレッジインド株式2倍ブル

- auAMレバレッジNifty50インド株ファンド

- T&Dダブルブル・ベア・シリーズ9(インド・ダブルブル9)

- T&Dダブルブル・ベア・シリーズ9(インド・ダブルベア9)

⑤インドを含む複数の国の株式に投資するタイプのファンド

インドだけでなく、インドと中国のようにインドを含む複数の国に投資するタイプのファンドも運用されています。

複数の国に投資するタイプの例:

- 三井住友・インド・中国株オープン

- SBIインド&ベトナム株ファンド

まとめ

インドに投資する投資信託は、インド経済の成長に伴う高いリターンを目指す魅力的な投資の選択肢です。しかし、インドは新興国のひとつであり、リスクが高い投資対象と位置付けられます。したがって、適切な情報収集を行いながら慎重に投資判断を下すことが求められます。

S&P BSE SENSEX とは?

S&P BSE SENSEX とは? シュローダー証券投信投資顧問、「シュローダー・中国インド関連・先進国株投信」を新規設定

シュローダー証券投信投資顧問、「シュローダー・中国インド関連・先進国株投信」を新規設定 Nifty50指数とは?

Nifty50指数とは? PCAインド株式オープン、PWM日本証券にて取リ扱い開始

PCAインド株式オープン、PWM日本証券にて取リ扱い開始