ファクター投資、ファクター戦略という言葉を投資信託の目論見書や運用方針の中に見るようになりました。ファクター投資とはどのような投資方法でしょうか。

ファクターとは

まず、ファクター投資の「ファクター」とは何でしょうか。ファクターは英語の「factor」のことです。「factor」は一般的には日本語で「要因」と訳されますが、投資信託などの運用の世界では、株式、債券、不動産投資信託などの資産の価格変動に影響を与える共通の要因・特性を意味します。

株式の場合であれば、株価が割安だから、流動性が高い銘柄が好まれたから、過去の業績が優れているから、為替が変動したから、ボラティリティが低いから等々、いくつもの株価変動の共通の要因(ファクター)が存在します。各ファクターが各資産や銘柄に与える影響の大きさは異なるものの、これらのファクターによって、ほとんどのリターンを説明することが可能であると考えられています。

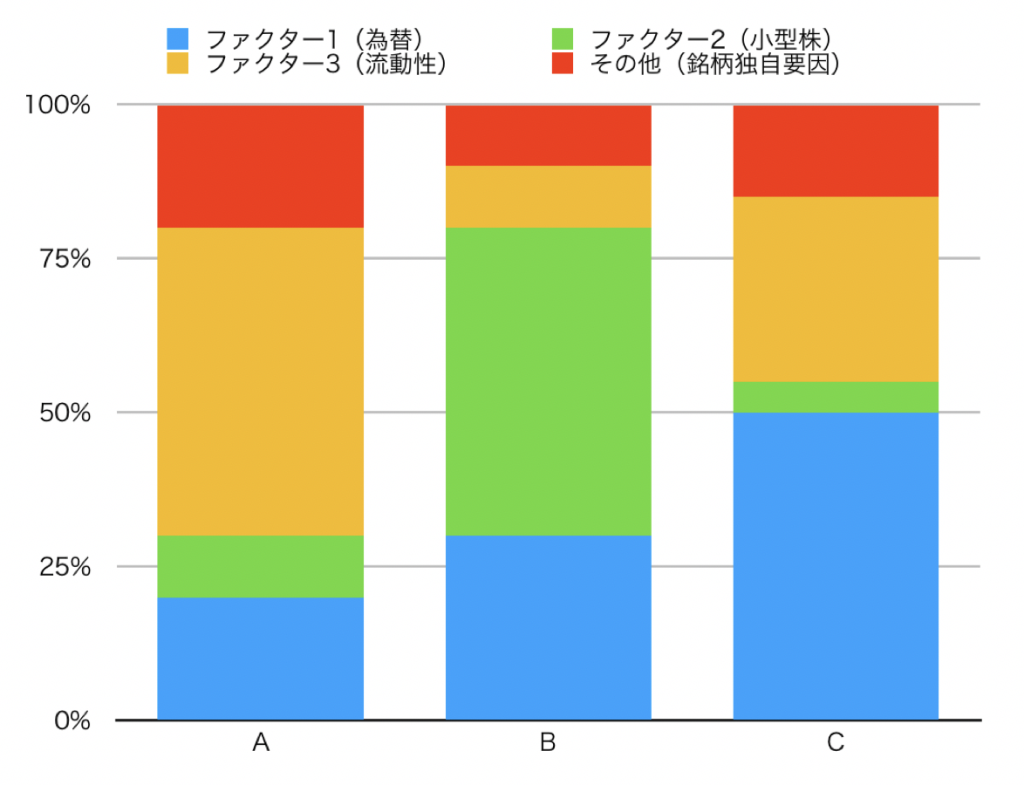

例えば、仮にA、B、Cという3つの銘柄で構成された株式ファンドがあったとします。それぞれの銘柄のリターンは5%、10%、15%です。そのリターンの要因を分析した結果、為替が円安になったため(ファクター1)、小型株が選好されたため(ファクター2)、流動性の高い銘柄が上昇した影響(ファクター3)、そのほかの要因というように変動要因を分解することができると考えられています。それを図にすると、次のようになります。

円安(為替)、小型株、流動性は、銘柄A、B、Cに共通の要因です。これらを資産の価格変動に影響を与える共通の要因=ファクターと呼びます。そして、銘柄Aはファクター3(流動性要因)の影響が大きく、銘柄Bはファクター2(小型株要因)の影響が大きく、銘柄Cはファクター1(為替要因)の影響が大きいことがわかります。ファクターの寄与度は銘柄ごとに異なります。

ファクター投資とは

では、ファクター投資とはどのような投資でしょうか。

ファクター投資とはこれらのファクターの特性を活用してポートフォリオを構築するものです。ファクター投資の目的は、特定のファクターを重視したポートフォリオを組んで運用を行い、市場平均を上回る収益を得ることです。

例えば、割安な銘柄(バリュー・ファクター)に的を絞ったポートフォリオであったり、ボラティリティの低い銘柄(ボラティリティ・ファクター)に的を絞ったポートフォリオであったりを構築します。

また、ETFなどでは、ファクターに注目した株価指数への連動を目指すものがありますが、これらもファクター投資の一つです。

ファクター投資は、単一の要素やファクター(例えば、低ボラティリティ、成長性、バリューなど)に基づいて行われることもあれば、複数のファクターを組み合わせてポートフォリオを構築することもあります。ファクターは、過去のデータや経済理論に基づいて特定され、数多くのファクターが経済学者などの研究から発見されています。

ただし、ファクター投資も当然リスクを伴います。選択したファクターが市場でのパフォーマンスを下回る場合や、特定のファクターが一時的に不利な状況に直面する場合があります。また、ファクター投資は過去のデータに基づいており、将来の収益を保証するものではありませんし、特定のファクター投資が常に市場平均を上回るわけではありません。

ファクターの種類

ファクター投資に利用されるファクターにはさまざまな種類が存在します。以下に代表的なファクター投資をいくつか説明します。

- バリューファクター(Value Factor): バリューファクターは、割安な価格の銘柄を選択することに焦点を当てた投資です。企業の基本的な価値や財務指標(例:低P/E比、低P/B比)を分析し、割安な銘柄を選んでポートフォリオを構築します。

- グロース・ファクター投資: グロースファクター投資では、成長性の高い企業や業種に投資することに重点を置きます。成長ファクターは、企業の売上成長率や利益成長率、将来の収益性などの指標に基づいて特定されます。グロース・ファクター投資では、成長が期待される企業や新興産業などに投資することで、市場平均を上回る成果を目指します。

- サイズ・ファクター投資: サイズ・ファクター投資では、企業の時価総額や資産規模に基づいて銘柄を選択します。一般的には、小型株に対してプレミアムを与えることが特徴です。小型企業や中型企業の株式に投資することで、成長の可能性や割安性を追求します。

- モメンタム・ファクター投資: モメンタムファクター投資では、過去のパフォーマンスが良かった株式に投資することに重点を置きます。つまり、一定期間のリターンが高かった銘柄や市場セクターを選択します。モメンタム・ファクター投資では、市場のトレンドや投資家の行動などに基づいて、過去のパフォーマンスが将来にも続くという仮説に基づいて投資を行います。

- 低ボラティリティ・ファクター投資:市場変動に対して比較的安定した銘柄を選択し、リスクを抑えたポートフォリオを構築します。ディフェンシブ・ファクター投資は、景気の後退時や不安定な市場環境下で安定性を持つ銘柄に重点を置きます。

- 配当ファクター投資:高い配当利回の企業の株式を選択してポートフォリオを構築します。一般的に、配当利回りが高い企業は安定したキャッシュフローを持ち、利益を株主に還元している可能性があります。配当ファクター投資は、長期的な視点で行われることが一般的です。企業の安定的な成長と利益の増加に基づいて、配当が継続的に支払われることを期待するものです。

ファクター戦略ファンドの例:

東京証券取引所に上場している次のETFはファクター戦略ファンドであり、高利回り、最小分散といったファクターに注目した株価指数に連動する投資成果を目指します。

| ファクター | ETF |

| 高利回り |

|

| 最小分散 |

|

ファクター研究

ファクター投資が注目されるようになったきっかけは、1993年に当時シカゴ大学の教授だったユージン・ファーマ教授とケネス・フレンチ教授が株式と債券のリターンを決定する5つの共通ファクターを論文「Common Risk Factors in the Return in Stocks and Bonds」で発表したことです。同論文において、株式については、市場全体(overall market factor)、企業規模(size)、価格(book to market equity)の3つのファクターが株式のリターンを決める主要な要因であり、償還とデフォルト・リスクが債券の共通ファクターであること発表しました。この株式の3つのファクターについては、フレンチ-ファーマの3ファクターモデルとして有名です。この論文を受け、様々な研究が世界中で行われ、数多くのファクターが発表されています。

インベスコ、インベスコ グローバル・ファクター・インベスティング・スタディ 2019を発表

インベスコ、インベスコ グローバル・ファクター・インベスティング・スタディ 2019を発表