株式会社QUICK エンタープライズサービス開発本部 ESG研究所は、日本に拠点を置く機関投資家を対象に実施した「ESG投資実態調査2022」の結果を2023年1月19日に公表した。調査は今回が4回目。

QUICKによると、企業の財務情報だけでなく、環境(E)・社会(S)・企業統治(G)に関する情報から事業の持続性や収益性を判断する「ESG投資」が拡大している。QUICK ESG研究所は、ESG投資を実践する機関投資家によるESG投資手法や企業価値の評価における非財務情報の組み入れ方、重視するエンゲージメント(対話)のテーマなどを幅広く調査した。

《主な調査結果》

- 投資手法は「エンゲージメント」が首位、2位は「議決権行使」

- 「エンゲージメント」のテーマは気候変動が首位、D&I、人権が続く

- ウクライナ情勢を受け方針変更は少数派、投資割合は5年後も維持か増加

《調査結果の詳細》

投資手法は「エンゲージメント」が首位、2位は「議決権行使」

- ESG投資手法別で最も多かったのは、投資先企業と直接対話する「エンゲージメント」(有効回答数の87%。以下、設問ごとの有効回答数に対する割合)で、「議決権行使」(85%)、ESG要因を投資分析や投資決定に組み込む「ESGインテグレーション」(81%)が続いた。2021年は「ESGインテグレーション」が首位だったが、企業の行動に投資家として影響を与えるエンゲージメントと議決権行使が上回った。

- 機関投資家はエンゲージメント活動と併せて、ESGリサーチなどの責任投資の推進体制を充実させている。「専門部門・部署があり、専門人材を配置している」との回答が59%にのぼった。「専門部門・部署はないが、専門や兼任の人材を配置している」ところも加えると、全体の85%は人材を配置している。

「エンゲージメント」のテーマは気候変動が首位、D&I、人権が続く

- 2022年度に重視しているエンゲージメントのテーマの首位は「気候変動」(100%)だった。回答したすべての機関投資家が挙げた。東京証券取引所で最上位のプライム市場に上場する会社は「気候関連財務情報開示タスクフォース(TCFD)提言」か、それと同等の開示が求められている。企業にとって気候変動対応は避けて通れないことが浮き彫りになった。

- 2位は「ダイバーシティ&インクルージョン(D&I)」(62%)。機関投資家の「人的資本」や「人材の多様性を含む育成と確保」などに対する関心も高い。

- 3位は「人権」(58%)。政府が「責任あるサプライチェーン等における人権尊重のためのガイドライン」を策定したことが背景にあるようだ。企業は事業に関わる人権リスクを調べて対策を講じる人権デューデリジェンスの成果を示すことが求められている。

ウクライナ情勢を受け方針変更は少数派、投資割合は5年後も維持か増加

- 「ウクライナ情勢によってESG投資の方針を変えていない」との回答が77%を占めた。非人道兵器を扱う企業の監視体制をもともと整えていたり、気候変動問題での国際協調や脱炭素への移行は不変と見ていたりするためだ。変更したとの回答の中では「ロシアやウクライナに依存している企業への投資を厳格にした」(18%)が最も多い。カントリーリスクが企業に与える影響を再認識させた形だが、全体で見ると少数だった。

- 日本株を対象にした運用資産残高全体に占めるESG投資の割合の見通しについて、5年後に減らすとの回答はゼロで、「現状維持」(70%)か「増やす」(30%)だった。現状維持と回答したうちの66%は現在のESG投資割合が90%以上と回答しており、上限に近づいているためとみられる。ESG投資の流れは変わらないことがうかがえる。

《調査の概要》

- 対象 :「日本版スチュワードシップ・コード」の受け入れ表明機関もしくは責任投資原則(PRI)署名機関の中から抽出した、日本国内に拠点を置く170の機関投資家

- 回答組織数:61(うちアセットオーナー13、アセットマネジャー48)

- 期間 :2022年8月22日~10月4日

野村アセットマネジメント、気候変動問題に取り組む「インベスター・アジェンダ」へ署名

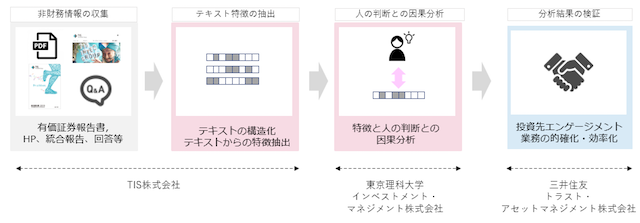

野村アセットマネジメント、気候変動問題に取り組む「インベスター・アジェンダ」へ署名 TIS、ESG情報の活用に関する共同研究を東京理科大学インベストメント・マネジメント、三井住友トラストAMと実施

TIS、ESG情報の活用に関する共同研究を東京理科大学インベストメント・マネジメント、三井住友トラストAMと実施 J.P.モルガン・アセット・マネジメント、日本におけるESGへの取り組みを強化

J.P.モルガン・アセット・マネジメント、日本におけるESGへの取り組みを強化